LA GESTIONE DEL REGIME

TRA ADEMPIMENTI ORDINARI, CRITICITA’ LEGATE ALLO SVOLGIMENTO DI ALCUNE SPECIFICHE ATTIVITA’ E TUTTI I CASI DI APPLICAZIONE DELL’IVA

Le persone fisiche che intraprendono una attività comunicano la scelta di avvalersi del regime forfettario nella dichiarazione di inizio attività, di cui all’art.35 del DPR 633/72 (modello AA9/12) da presentare entro 30 giorni dalla data di inizio attività. L’omessa indicazione dell’utilizzo del regime nel modello AA9/12 non intacca l’applicazione dello stesso posto, che risulta determinante il comportamento concludente effettivamente tenuto dal contribuente, però l’omessa indicazione nella dichiarazione di inizio attività è punibile con una sanzione amministrativa di cui l’art.11 co. 1 LETT. A) del DLgs. 471/97 (da 250,00 a 2000,00 euro).

Come viene manifestato l’utilizzo del regime forfettario?

Viene manifestato attraverso:

- L’emissione di fatture senza addebito dell’IVA in rivalsa, ma con l’applicazione dell’imposta di bollo;

- L’emissione di fatture in cui è riportata l’annotazione relativa all’esclusione dalla ritenuta d’acconto;

- L’opzione per l’agevolazione relativa ai contributi previdenziali INPS;

- Il versamento dell’imposta sostitutiva e la compilazione del quadro LM del modello redditi PF.

Chi non può applicare il regime forfettario?

L’Agenzia delle Entrate ha chiarito che non può applicare il regime forfettario il soggetto che, pur possedendo tutte le condizioni necessarie, abbia emesso nel corso dell’anno e in parte per quello successivo fatture con IVA (e, probabilmente, anche con esposizione della ritenuta a titolo d’acconto), oltre ad aver presentato le liquidazioni IVA periodiche.

Semplificazioni ai fini delle imposte sui redditi:

- Non sono soggetti alla ritenuta d’acconto relativamente ai ricavi o compensi percepiti. A tal fine, questi attestano ai propri committenti che il reddito in cui le somme afferiscono è soggetto ad imposta sostitutiva ed esplicitano in fattura l’applicazione del regime forfettario.

- Non sono tenuti ad operare la ritenuta alla fonte con riferimento agli emolumenti corrisposti fermi restando gli obblighi di operare la ritenuta sui redditi di lavoro dipendente ed a essi assimilati di cui agli art. 23 e 24 del DPR 600/73.

- Sono esonerati dagli obblighi di registrazione e tenuta delle scritture contabili e di tenere/conservare i registri previsti da disposizioni diverse da quelle tributarie.

- Sono esonerati dall’applicazione degli ISA.

Cessione d’azienda

L’Agenzia delle Entrate afferma che il corrispettivo per la cessione dell’avviamento è soggetto ad imposizione con possibilità di assoggettarlo:

- A tassazione separata ai fini IRPEF. Tuttavia l’azienda ceduta deve essere stata posseduta dall’imprenditore individuale da almeno 5 anni.

- A tassazione ordinaria del regime forfettario. Il reddito va a concorre alla determinazione dell’ammontare dei ricavi o dei compensi percepiti nel periodo d’imposta.

Estromissione agevolata

Sul piano sostanziale l’estromissione agevolata degli immobili strumentali da parte degli imprenditori individuali, non assume alcuna rilevanza fiscale, in quanto la relativa plusvalenza è realizzata in vigenza di cd. regime forfettario.

Certificazione Unica

L’introduzione dell’obbligo di fatturazione elettronica generalizzato porta con sé l’abolizione dell’obbligo, previsto per i sostituti d’imposta, di certificare i compensi erogati a questi contribuenti.

Semplificazioni ai fini IVA

- Esclusione dell’applicazione dell’imposta in rivalsa.

- Esclusione dall’esercizio del diritto alla detrazione dell’imposta assolta.

- Esonero dalla liquidazione e versamento dell’IVA, salva l’ipotesi si acquisti dall’estero o di acquisti soggetti a reverse-charge.

- Esonero dalla registrazione delle fatture emesse, dei corrispettivi e degli acquisti.

- Esonero dalla presentazione della dichiarazione annuale IVA.

IVA ad esigibilità differita

Al fine di rendere neutrali gli effetti del passaggio da regime ordinario IVA al regime forfettario il comma 62 dispone che, nella dichiarazione relativa all’ultimo anno in cui è stata applicata l’IVA nei modi ordinari, si deve tenere conto dell’imposta relativa alle operazione ad esigibilità differita, ossia delle operazione per le quali generalmente, le esigibilità dell’imposta si realizza al momento del pagamento del corrispettivo. In pratica, l’accesso al regime forfettario comporta, per il cedente o prestatore che se ne avvalga la rinuncia al riferimento dell’esigibilità. Nella stessa liquidazione, può essere esercitato, sempreché spettante, il diritto alla detrazione dell’imposta relativa alle operazioni di acquisto soggetta allo stesso regime di IVA per cassa ed i cui corrispettivi non sono stati ancora pagati, per la quale la norma di riferimento dispone il differimento della detrazione.

Rettifica detrazione

Beni ammortizzabili (compresi i beni immateriali)

Le rettifica va eseguita se non sono trascorsi i 4 anni successivi a quello della loro entrata in funzione (9 anni successivi alla data di acquisto/ultimazione degli immobili) e non si effettua per i beni di costi unitario non superiore ad euro 516,46 o per i beni il cui coefficiente di ammortamento è superiore al 25%.

Rimanenze di magazzino

Sono quelle risultanti al 31.12 dell’ultimo anno di applicazione del regime ordinario.

Servizi non utilizzati

All’ultimo anno di applicazione del regime ordinario. Si tratta ad esempio dei canoni di leasing fatturati nell’ultimo anno di applicazione del regime, di competenza dell’anno successivo.

In caso di uscita dal regime ordinario e di ingresso nel regime forfettario dal 01.01.2025 la rettifica è indicata nella dichiarazione mod. IVA 2025 periodo imposta 2024.

Operazioni intra:

- Il cedente deve indicare nella fattura emessa nei confronti dell’operatore comunitario che l’operazione, soggetta al regime in esame, non costituisce cessione intracomunitaria ai sensi dell’art. 41, c. 2-BIS D.L. 30.10.1993, N.331. Non essendo considerate cessioni intracomunitarie, i medesimi contribuenti non sono tenuti a iscriversi nella banca dati VIES, né alla compilazione degli elenchi riepilogativi Intrastat.

- Se nell’anno precedente non è stata superata la soglia di 10mila euro e , fino a quando tale limite non viene superato da quello in corso, gli acquisti non si considerano intracomunitari. Il fornitore UE deve emettere la fattura addebitando la propria imposta.

- Se gli acquisti da UE sono superiori a 10.000 euro, in questo caso si effettua un acquisto intracomunitario. Per il quale si dovrà procedere all’integrazione della fattura e al versamento dell’IVA entro il 16 del mese successivo a quello di effettuazione dell’operazione.

Servizi generici ex 7-TER

Operazioni attive:

Nel regime forfettario trovano applicazione le regole dell’art 7 TER DPR 633/1972 per la territorialità dei servizi generici.

In caso di servizi resi B2B si emette fattura senza l’addebito d’imposta.

In caso di servizi resi B2C -IVA paese del prestatore si emette fattura al pari delle operazioni interne.

Operazioni passive:

In caso di servizi generici B2B ricevuti (rilevanti in Italia) si procede all’integrazione o all’auto fatturazione e si versa l’IVA entro il 16 del mese successivo.

Commercio elettronico

Diretto:

E’ costituito dalle operazioni che hanno per oggetto i soli servizi elettronici, ossia operazioni che si svolgono interamente in modalità telematica: ordine e messa a disposizione del bene (digitale-immateriale) o servizio, ai fini IVA realizza una prestazione di servizio.

Territorialità servizi elettronici:

I servizi TTE resi a privati di altri stati membri sono rilevanti ai fini IVA dello stato del prestatore quando sono soddisfatte le seguenti condizioni:

- Il prestatore non è stabilito anche in un altro stato membro dell’unione europea;

- L’ammontare totale, al netto dell’IVA, del servizio TTE resi da tale soggetto nei confronti di privati stabiliti in stati membri diversi dallo stato di stabilimento del prestatore non hanno superato nell’anno solare precedente la soglia di 10.000 euro, fino a quando, nell’anno in corso, tale limite non è superato.

Nei rapporti B2B

Rilevanza nel paese del committente soggetto passivo ex ART 7-TER:

- Committente IT: Fattura con codice natura N.2.1

- Committente UE: Fattura EX ART. 7-TER con dicitura “Inversione contabile”. Compilazione Mod. Intra servizi.

- Committente extra UE: Fattura EX ART. 7-TER con dicitura operazione non soggetta.

L’imposta sarà applicata dal committente UE/EXTRAUE con il meccanismo del reverse charge.

Nei rapporti B2C

Rilevanza nel paese del committente ”CONSUMER” ex ART.7-OCTIES:

- Committente IT: Fattura con codice natura N.2.1

- Committente UE: Fino alla soglia annuale di 10.000 Euro fattura come IT. Sopra la soglia annuale di 10.000 euro l’imposta sarà pagata direttamente dal prestatore forfettario IT, previa identificazione nel paese del committente , o avvalendosi del OSS.

- Committente extra UE : L’imposta sarà pagata direttamente dal prestatore forfettario IT previa identificazione del paese del committente.

Regime OSS

Ditte individuali in regime forfettario che effettua vendita all’estero UE a privati, come deve comportarsi con l’IVA dovuta nel paese in cui effettua la vendita, non soggetto a IVA in Italia?

Il forfettario può sicuramente scegliere l’OSS per quanto attiene alla disciplina del commercio elettronico diretto (servizi), può anche sceglierlo per il commercio elettronico indiretto (beni).

Reverse charge

Interno: Relativo a numerose operazioni effettuate all’interno del territorio dello stato in particolare i settori considerati a rischio.

Esterno: per le prestazioni di servizi e le cessioni di beni territorialmente rilevanti ai fini IVA in Italia, poste in essere da soggetti non residenti nei confronti di soggetti passivi stabiliti nel territorio dello stato.

Imposta di bollo

Le fatture emesse dai forfettari saranno soggette ad imposta di bollo laddove rechino l’addebito di somme non soggette a IVA per importi superiori a 77,47 euro.

La somma che il soggetto forfettario richiede a titolo di rimborso del tributo fa parte integrante del suo compenso.

Ne discende che l’importo del bollo addebitato in fattura al cliente assume la natura di ricavo o compenso, concorrendo alla determinazione forfettaria del reddito soggetto a imposta sostitutiva.

Tassazione E-BOOK

Da un punto di vista fiscale la vendita diretta di un E-BOOK al pubblico ovvero di prodotti editoriali diffusi online rientrano nella disciplina del commercio elettronico diretto.

Questo secondo quanto previsto dall’art 7 del regolamento N.282/2011.

Conseguentemente le operazioni di vendita per via elettronica dei prodotti editoriali sono da considerare, ai fini IVA, come prestazioni di servizio.

Non potendosi applicare il regime speciale per l’editoria viene meno l’impedimento per l’applicazione del regime forfettario.

Conseguentemente chi intende svolgere l’attività si self publishing può optare per il regime forfettario ( In assenza delle altre cause ostative previste per detto regime).

Articolo a cura di Ruina Richard e Sula Jessica.

Studio Forlani dott.ssa Marika

ATTIVITA’DIVERSE NEL TERZO SETTORE, TUTTE LE NOVITA’ DEL DECRETO

Il decreto ministeriale n.107 del 19 maggio 2021, ha stabilito i criteri e i limiti ai fini dell’esercizio delle attività diverse da parte degli enti del terzo settore, entrerà in vigore il 10 agosto 2021, secondo quella che nel nostro ordinamento è l’ordinario periodo di tempo che decorre dalla pubblicazione di un atto normativo alla sua entrata in vigore.

Una delle caratteristiche principali degli enti del terzo settore è quella di svolgere, in via esclusiva o principale, una o più delle 26 attività di interesse generale elencate all’art. 5, c. 1 del codice del terzo settore.

L’art. 6 dello stesso codice prevede però che gli ETS possano esercitare anche attività diverse, a condizione che ciò sia espressamente previsto in statuto e che tali attività siano secondarie e strumentali rispetto a quelle di interesse generale.

LE ATTIVITA’ DIVERSE NEL CODICE DEL TERZO SETTORE

Gli enti del terzo settore possono esercitare anche attività diverse, a condizione che ciò sia espressamente previsto in statuto e che tali attività siano secondarie e strumentali rispetto a quelle di interesse generale.

Le attività si considerano secondarie se:

- I relativi ricavi non siano superiori al 30% delle entrate complessive dell’ente.

- I relativi ricavi non siano superiori al 66% dei costi complessivi dell’ente.

In caso di attività diverse, il consiglio direttivo dell’Ets dovrà scegliere quale dei due criteri utilizzare al fine di documentare il carattere secondario di tale attività.

CONSEGUENZE IN CASO DI MANCATO RISPETTO DEI CRITERI PER LO SVOLGIMENTO DI ATTIVITA’ DIVERSE

Nel caso in cui un Ets decida di svolgere attività diverse, deve fare estrema attenzione a rispettare i criteri della strumentalità e secondarietà delle stesse rispetto alle attività di interesse generale, il decreto ministeriale prevede infatti l’obbligo per l’Ets che non abbia rispettato i limiti quantitativi allo svolgimento delle attività diverse, di segnalarlo all’ufficio del Runts territorialmente competente entro 30 giorni dalla data di approvazione del bilancio.

| RICAVI/COSTI ANNO PRECEDENTE | COSTI COMPLESSIVI | SFORAMENTO SI/NO |

| 80.000€ | 100.000€ | SUPERATO IL LIMITE DI 14.000€ |

| 66.000€ | 100.000€ | Nessun sforamento. Rispettato il limite dei 66.000€ |

L’ente che ha segnalato il mancato rispetto dei limiti dovrà nell’esercizio successivo rientrare dello sforamento effettuato in una percentuale almeno pari alla misura del superamento dei limiti nell’esercizio precedente.

Quindi l’ente a fronte dello stesso volume di costi (100.000€) potrà incassare solamente il 52% (52.000€) invece del previsto 66%, andando a compensare l’anno precedente.

POSSIBILI CAUSE DI ESCLUSIONE DAL RUNTS

In caso in cui l’ente segnali lo sforamento, ma nell’anno successivo non rientri dell’esubero dell’anno precedente, oppure non segnali nulla all’ufficio competente del Runts, quest’ultimo ha il dovere di disporre la cancellazione dell’Ente e il conferimento del patrimonio ad altri Ets.

RIMANE UN CLIMA D’INCERTEZZA

Le attività diverse però non vengono ben definite dall’art.6 del CTS, ma vengono messe in contrapposizione alle attività di interesse generali, contenute nell’Art.5 del CtS, che a loro volta non sono definite in modo chiaro ed esaustivo, creando così dubbi e incertezze.

Infine, è di tutta evidenza come la disciplina delle attività diverse, seppur contenuta a livello generale nella prima parte del codice del Terzo settore, abbia dei fondamentali riflessi anche e soprattutto di natura fiscale dato che le stesse contribuiscono a determinare la natura commerciale o non commerciale di un Ets.

Su quest’ultimo punto rimane costante l’operatività del Runts al fine di delineare un quadro normativo completo.

Articolo a cura di Richard Ruina e Mattia Bassi

Polizze assicurative per gli amministratori

Le società possono stipulare polizze assicurative per la copertura di specifici rischi che si possono verificare in capo agli amministratori, in relazione all’incarico che gli stessi ricoprono. In particolare, sono stipulate polizze per responsabilità civile a copertura di perdite di carattere patrimoniale che gli amministratori potrebbero subire a seguito di azioni di responsabilità civile intentate, nei loro confronti o verso la società, da terzi lesi in forza degli atti compiuti nello svolgimento delle loro funzioni. Tale forma assicurativa consente agli amministratori di svolgere gli incarichi senza rischiare che la responsabilità degli atti ricada sul loro patrimonio.

Le polizze contro gli infortuni coprono, invece, gli eventi che determinano infortuni in capo all’amministratore, con possibilità di indicare, come beneficiario del premio, l’amministratore stesso ( o i suoi eredi) o la società. Le assicurazioni sulla vita si distinguono in: assicurazioni in caso di vita, per le quali la compagnia corrisponde il capitale convenuto contrattualmente se l’assicurato è in vita a una data fissata ( rappresentando così una forma di investimento) oppure assicurazione in caso di morte, in cui il capitale è corrisposto solo se l’assicurato muore in un determinato periodo di tempo.

Responsabilità civile

I premi assicurativi, se corrisposti per la stipula di polizze volte a garantire la copertura delle perdite di carattere patrimoniale che gli amministratori della società dovessero subire in seguito ad azioni di responsabilità civile intentate da soggetti terzi lesi da atti compiuti dagli stessi amministratori nell’esercizio dei loro incarichi e funzioni, non costituiscono fringe benefit e non concorrono alla formazione del reddito di lavoro dipendente dei soggetti beneficiari.

I premi di assicurazione pagati dalla società per la copertura delle perdite di carattere patrimoniale, che gli amministratori dovessero subire nell’espletamento delle loro funzioni, si concretizzano in costi deducibili per la società essendo soddisfatti i principi di competenza e inerenza.

Eccezione: gli atti dolosi o fraudolenti e al di fuori delle ipotesi in cui gli assicurati abbiano ottenuto profitti o vantaggi personali o ricevuto compensi in cui non avevano diritto.

Gli eventuali rimborsi corrisposti dalla società di assicurazione non costituiscono per l’amministratore un arricchimento, ma un risarcimento del danno patrimoniale subito; inoltre, è ravvisabile un esclusivo interesse della società alla stipula della polizza. Il medesimo trattamento dovrebbe valere anche per gli amministratori il cui reddito è inquadrabile tra quelli di lavoratore autonomo.

Rischio morte o infortuni

Il premio relativo a una polizza di assicurazione, stipulata dalla società per il rischio morte o infortuni di un amministratore con beneficiario lo stesso amministratore o i suoi eredi, costituisce un compenso in natura tassabile in capo all’amministratore (artt. 51 e 52 Tuir); il premio corrisposto origina, per la società, un costo deducibile ai fini delle imposte sui reddito.

Il premio relativo alla stipula di una polizza di assicurazione per il rischio morte o infortuni che prevede quale assicurato l’amministratore e beneficiaria la società non costituisce compenso in natura in capo all’amministratore; il premio corrisposto origina per la società un costo deducibile ai fini delle imposte dirette, per effetto del principio dell’inerenza.

All’atto dell’eventuale percezione dell’indennizzo assicurativo da parte della società, l’ammontare percepito determina una sopravvenienza attiva.

Assicurazione sulla vita

Il premio corrisposto per una polizza di assicurazione in caso di vita, con beneficiaria la società, costituisce credito di natura finanziaria verso la compagnia assicuratrice che, secondo le condizioni contrattuali, corrisponderà a scadenza il capitale convenuto se l’assicuratore è in vita.

I premi, poiché consistono in una forma di investimento, non rappresentano costi deducibili, ma crediti.

Il premio corrisposto per una polizza di assicurazione in caso di vita, con beneficiario l’amministratore o i suoi eredi, costituisce un compenso in natura in capo all’amministratore; il premio corrisposto origina, per la società, un costo deducibile ai fini delle imposte sui redditi ai sensi dell’art. 95 Tuir.

Polizze assicurative per il presidente del CDA con beneficiari i familiari o gli eredi

Nel caso di specie, la Cassazione ha ritenuto indeducibile il costo poiché il beneficiario non è la società, rivelando, di fatto, la mancanza di inerenza del costo.

Controversa appare la pronuncia, però, nella parte in cui afferma, in generale, che non sono deducibili, ai sensi dell’art. 75 Tuir (ora art. 109) i costi relativi all’assicurazione sulla vita dell’amministratore della società, pur se inerenti alla gestione dell’impresa, non essendo gli stessi diretti alla produzione del reddito e non trattandosi di spesse poste a vantaggio dei lavoratori, come avviene, invece, per i costi per l’assicurazione prevista da norma cogente, poiché, all’eventuale verificarsi dell’evento assicurato, il risarcimento resterà di esclusiva spettanza della società.

Articolo a cura di Del Bello Nicola e Sula Jessica

Studio Forlani dott.ssa Marika

REGIME FORFETTARIO

Requisiti di accesso, cause ostative, condizioni aliquota 5% e contributi previdenziali

1.Requisiti di accesso

- Conseguito ricavi e/o compensi anno precedente ⟶ MAX. 85.000€

- Sostenuto spese per lavoro dipendente precedente ⟶ MAX 20.000€

Concorrono al computo del limite

- Utili di partecipazione degli associati

- Compensi collaboratore familiare

NON concorrono al computo del limite

- I compensi attività lavoro autonomo occasionale

- I compensi collaboratore familiare

2.CAUSE OSTATIVE

- Regimi speciali ai fini dell’imposta sul valore aggiunto o di regimi forfettari di determinazione del reddito.

- Soggetti non residenti, ad accezione di residenti UE o SEE e che producono nel territorio dello Stato Italiano almeno il 75% del reddito complessivamente prodotto.

- I soggetti che in via esclusiva o prevalente effettuano cessione di fabbricati o porzioni di fabbricato, di terreni edificabili, o di mezzi di trasporto nuovi.

- Gli esercenti attività d’impresa, arti o professioni che partecipano, contemporaneamente all’esercizio di attività, a società di persone, ad associazioni o a risorse.

- I soggetti che, contemporaneamente all’esercizio dell’attività controllano direttamente o indirettamente SRL o associazioni in partecipazioni, che esercitano attività economiche direttamente o indirettamente riconducibili a quelle svolte dal soggetto in questione. Questa condizione deve essere verificata nel corso dell’anno. Per esempio, nel caso di persona fisica che abbia una partecipazione del 70% in una SRL ma svolga un attività in un differente codice ATECO, è possibile mantenere il regime forfettario.

- Le persone fisiche la cui attività sia esercitata prevalentemente nei confronti di datori di lavoro con i quali sono in corso rapporti di lavoro o erano intercorsi rapporti di lavoro nei due precedenti periodi di imposta, ovvero nei confronti di soggetti direttamente o indirettamente riconducibili ai suddetti datori di lavoro, ad esclusione dei soggetti che iniziano una nuova attività dopo aver svolto il periodo di pratica obbligatoria ai fini dell’esercizio di arti o professioni.

La clausola ostativa non si applica nel caso di “contratti misti” di lavoro.

- I soggetti che nell’anno precedente hanno percepito redditi di lavoro dipendente e redditi assimilati a quelli di lavoro dipendente, di cui rispettivamente agli articoli 49 e 50 del TUIR, eccedenti l’importo di 30.000€; la verifica di tale soglia è irrilevante se il rapporto di lavoro è cessato.

| Legge di bilancio 2025: per l’anno 2025 il limite è elevato a 35.000€ |

Concorrono al computo del limite : pensione, compenso amministratore, indennità e gettoni presenza per pubbliche funzioni, assegno ricevuto dal coniuge in forza di separazione.

La verifica della soglia è irrilevante se il rapporto di lavoro è cessato.

3.TASSAZIONE REGIME FORFETTARIO

Si ricorda che l’aliquota dell’imposta sostitutiva del regime forfettario è pari al 15% a meno che non si configuri una neo-attività ove per tale si intende:

- a) il contribuente non abbia esercitato, nei tre anni precedenti l’inizio dell’attività di cui al comma 54, attività artistica, professionale ovvero d’impresa, anche in forma associata o familiare;

- b) l’attività da esercitare non costituisca, in nessun modo, mera prosecuzione di altra attività precedentemente svolta sotto forma di lavoro dipendente o autonomo, escluso il caso in cui l’attività precedentemente svolta consista nel periodo di pratica obbligatoria ai fini dell’esercizio di arti o professioni;

- c) qualora venga proseguita un’attività svolta in precedenza da altro soggetto, l’ammontare dei relativi ricavi e compensi, realizzati nel periodo d’imposta precedente quello di riconoscimento del predetto beneficio, non sia superiore al limite di cui al comma 54.

ALIQUOTA 5% PER I PRIMI 5 ANNI

4. CONTRIBUTI PREVIDENZIALI

solo per commercianti e artigiani

E’ prevista la riduzione del 35% della contribuzione IVS(non anche Gestione separata), rimane il regime autonomo opzionale e l’accreditamento delle somme ai fini pensionistici risulta proporzionale.

Come richiederlo?

L’opzione va esercitata esclusivamente tramite domanda da trasmettere all’INPS entro il 28/02/2025

Novità 2025

La legge di bilancio per l’anno 2025, art.1 comma 186, prevede che ai soggetti che si iscrivono per la prima volta nel corso del 2025 alle gestioni degli artigiani e degli esercenti attività commerciali e dichiarano redditi d’impresa, anche in regime forfettario, è riconosciuta la possibilità di richiedere, attraverso comunicazione telematica all’INPS, la riduzione del 50% della contribuzione dovuta.

La riduzione contributiva è concessa per un massimo di 36 mesi, senza soluzione di continuità di contribuzione ad una delle due gestioni dalla data di avvio dell’attività d’impresa o di primo ingresso nella società avvenuti nel periodo compreso tra il primo gennaio 2025 e il 31 dicembre 2025 ad una delle due gestioni, ed è alternativa rispetto ad altre misure agevolate vigenti che prevedono riduzione di aliquota.

La norma precisa che per l’accredito contributivo, dovranno applicarsi le disposizioni di cui l’art.2, comma 29, della l.335/1995:

è posto che in seguito alla riduzione in esame, la contribuzione si commisura su una base di calcolo inferiore a quella minima.

è i mesi di assicurazione pensionistica da accreditare sono ridotti in proporzione alla somma versata (si maturerà, dunque, un’anzianità inferiore ad 1 anno in ciascun periodo di imposta interessato all’agevolazione.

Di conseguenza, il calcolo del dovuto sarà fissato con la riduzione (-50%) prevista per legge sul contributo complessivo, riferito sia al minimale di reddito, che all’eventuale parte di reddito eccedente il minimale.

Se l’importo complessivamente versato, risulti inferiore all’importo ordinario della contribuzione dovuta sul minimale di reddito, verrà accreditato un numero di mesi proporzionale a quanto versato.

Ai fini dell’accredito di 12 mesi di contribuzione dovrà essere versata una somma pari all’importo del contributo dovuto sul minimale; se viene effettuato un versamento corrispondente al contributo calcolato sul minimale ordinario ma inferiore rispetto al dovuto, si procederà al recupero della differenza, nel rispetto del limite del 50%.

Un’altra importante novità del 2025 riguarda l’eliminazione della Certificazione Unica per i forfettari e i soggetti in regime fiscale di vantaggio.

A partire dal 2024 per i contribuenti che applicano il regime forfettario, ovvero il regime fiscale di vantaggio (regime dei minimi) sono esonerati dall’obbligo di rilascio della certificazione unica CU da parte dei Clienti.

L’obbligo viene meno perché i dati relativi ai compensi verranno resi disponibili e in automatico presso gli archivi dell’Agenzia delle entrate, le fatture relative alle operazioni effettuate dopo il 1° gennaio 2024 passano attraverso il Sistema di Interscambio, salvo che per le prestazioni sanitarie verso pazienti persone fisiche private (L’art. 3 del D.lgs. 1/2024).

Ciò per effetto della norma che obbliga la fatturazione elettronica per tali regimi fiscali (art.1 del D. Lgs. 127/2015, come modificato dall’art. 18, c.2 e 3 del DL 36/2022). L’ultima CU che i contribuenti in regime forfettario o dei minimi riceveranno, dai loro Clienti con p.iva da cui hanno incassato nel 2023, sarà la CU 2024 sui redditi 2023).

5.ACCESSO AL REGIME FORFETTARIO

- I contribuenti in essere che soddisfano i requisiti accedono al regime forfettario senza dover comunicare nulla;

- Coloro che inizieranno l’attività nel corso del 2025 e possiedono i requisiti per l’accesso al regime forfait, potranno sceglierlo, indicando nel modello A9 un volume d’affari previsto entro i 85mila euro.

Superamento della soglia dei 100.000 euro di ricavi e compensi

| Ricavi conseguiti nel 2024 | REGIME FORFETTARIO |

| Ricavi compresi tra 0 e 85.000 euro. | contribuente ammesso o permane nel regime |

| Ricavi > di 85.000 euro ma < di 100.000. | contribuente esce dal regime dal 2025 |

| Ricavi > di 100.000 euro. | contribuente esce dal regime nel 2024 |

Il regime forfettario cessa di avere applicazione dall’anno stesso in cui i ricavi o i compensi percepiti sono superiori a 100.000 euro. In questo caso è dovuta l’imposta sul valore aggiunto a partire dalle operazioni effettuate che comportano il superamento di tale limite.

- La fattura che comporta il superamento del limite di 100.000 euro in corso d’anno, se emessa contestualmente all’incasso, deve esporre l’IVA a debito.

- Laddove l’incasso avvenga in un momento successivo all’emissione della fattura, il contribuente deve assoggettare a imposta il corrispettivo, interando con l’IVA il documento originariamente emesso in costanza di regime forfettario.

Esempio:

Contribuente che nel mese di settembre 2024 ha già fatturato e incassato compensi per 80.000 euro e che nel mese di ottobre emette, nell’ordine, la fattura n. Z di 5000 euro in regime forfettario. Il 20 novembre è incassata la fattura n. Y di 30.000 euro. Ciò determina il superamento del limite di 100.000 euro di compensi ‘percepiti’ nel corso del 2024 e la fuoriuscita immediata dal regime forfettario. Quindi a partire da tale momento il professionista ex forfettario deve applicare il regima IVA ordinario e deve assoggettare a IVA, oltre alle fatture emesse successivamente all’incasso, anche la fattura n. Y che ha determinato lo sforamento. Non devono, invece, essere rettificate le fatture n. X e n. Z, emesse legittimamente senza IVA, prima dell’incasso della fattura n. Y che ha causato la fuoriuscita dal regimo forfettario.

Il passaggio dal regime forfettario a quello ordinario comporta la possibilità di rettifica dell’imposta sugli acquisti di beni ammortizzabili( a determinate condizioni) e di beni e servizi “ non ancora ceduti o non ancora utilizzati ”al momento dell’incasso del corrispettivo dell’operazione che comporta il superamento del predetto limite.

Rettifiche IVA sugli acquisti

Operatore commerciale che al 1° ottobre 2024( data in cui ha incassato un corrispettivo superando il limite di 100.000 euro di ricavi “percepiti”, abbia in magazzino beni invenduti per 12.200 euro (10.000 imponibile + 2.200 IVA).

In questo caso, nella dichiarazione IVA relativa all’anno in cui è avvenuto il mutamento di regime, l’operatore rettifica in aumento l’imposta a credito per 2.200 euro.

Dichiarazione IVA

La dichiarazione IVA relativa all’anno nel quale è stata superata l’anzidetta soglia, evidenzierà oltre all’operazione il cui incasso ha comportato la fuoriuscita dal regime forfettario, tutte le operazioni (attive e passive) fatturate (pur essendo state effettuate in costanza di regime forfettario) successivamente all’incasso citato e tutte le operazioni effettuate ( e fatturate) successivamente all’incasso che ha comportato la fuoriuscita dal regime agevolato.

Rimangono, invece, nell’alveolo della disciplina del regime forfettario le operazioni fatturate anteriormente all’incasso che ha comportato il superamento dei 100.000 euro; tali operazioni non devono, quindi, essere evidenziate nella dichiarazione annuale; neppure nell’ipotesi in cui il corrispettivo di tali operazioni sia incassato successivamente a quello che ha comportato il superamento del limite di 100.000 euro.

Imposte dirette

- Annotare le operazioni relative alle cessioni di beni e servizi, nonché agli acquisti effettuati anteriormente al superamento del predetto limite(a decorrere dall’inizio del periodo d’imposta) entro il termine per la presentazione della dichiarazione annuale;

- Versare, entro il termine ordinariamente previsto, le imposte a saldo, relative all’anno in cui è stato superato il predetto limite, risultanti dalla dichiarazione annuale e calcolate sul reddito determinato nel rispetto delle norme del TUIR in materia di determinazione del reddito di lavoro autonomo e del reddito d’impresa.

Acconti d’imposta nell’anno di superamento della soglia dei 100.000 euro:

Nell’ipotesi in cui il soggetto ex forfettario adotti il metodo storico, lo stesso determinerà entrambi gli acconti con le modalità proprie del regime forfettario e verserà gli stessi utilizzando i relativi codici tributo, salvo poi determinare l’imposta applicando le ordinarie modalità di determinazione del reddito e di calcolo dell’IRPEF e versare a saldo quanto effettivamente dovuto.

Ritenute d’acconto:

Posto che le ritenute sono operate all’atto del pagamento dei compensi, le stesse devono essere applicate, in via generale, ai compensi del professionista per le prestazioni che comportano il superamento del limite di 100.000 euro percepiti e per quelle successive, ma non anche (retroattivamente) ai compensi incassati prima.

Va da sé che anche qualora l’operazione sia stata fatturata anticipatamente(rispetto l’incasso), si ritiene che l’incasso che comporta il superamento della soglia di 100.000 euro debba essere assoggettato a ritenuta.

Il professionista che nel mese di settembre 2023 ha già fatturato e incassato per 80.000 euro e che nel mese di ottobre emette nell’ordine, la fattura n. X di 4.000 euro, la fattura n. Y di 30.000 euro e, infine, la fattura n. Z di 5.000 euro in regime forfettario. Il 20 novembre è incassata la fattura n. Y di 30.000 euro che sancisce il superamento del limite. Il professionista ex forfettario diventato ordinario subisce la ritenuta d’acconto sia sul medesimo incasso della fattura n. Y, sia al momento dell’incasso delle fatture n. X di 4.000 euro e n. Z di 5.000 euro, in quanto le stesse verranno incassate dopo il superamento del predetto limite.

RITA (Rendita integrativa temporanea anticipata)

Cos’è la RITA?

La Rita è un vantaggio offerto dalle forme pensionistiche complementari per chi vuole andare in pensione anticipatamente e/o a tutela della perdita del lavoro per chi è vicino al pensionamento e può avere difficoltà a ricollocarsi. In pratica permette agli iscritti ad una forma di previdenza complementare di cessare l’attività lavorativa e utilizzare, in tutto o in parte, gli importi accantonati nel fondo, come assegno sostitutivo per il periodo intermedio, fino al momento della pensione di vecchiaia.

Quali sono i requisiti?

La RITA può essere richiesta da un aderente da almeno cinque anni alla previdenza integrativa alle seguenti condizioni:

- al momento della richiesta deve aver concluso l’attività lavorativa: la cessazione dell’attività lavorativa è richiesta solo al momento della richiesta della R.I.T.A. al fondo pensione. Infatti, come chiarito dalla Covip non è esclusa la possibilità di ricominciare a lavorare mentre si percepisce la R.I.T.A. e secondo qualsiasi forma di attività lavorativa.

- deve aver versato almeno 20 anni di contributi presso la gestione di previdenza pubblica di appartenenza

- avere (ad oggi) un’età anagrafica inferiore di massimo 5 anni rispetto a quella richiesta per la pensione di vecchiaia, quindi almeno 62 anni (se l’ente pensionistico è l’INPS)

- se inoccupati da 24 mesi, stessi requisiti ma con la possibilità di avere un’età anagrafica di 57 anni (dieci anni prima della pensione di vecchiaia INPS).

La RITA viene erogata dal momento della richiesta fino a quello del pensionamento per un periodo massimo di cinque anni o dieci anni, che si intendono compresi tra l’età anagrafica al momento della richiesta e quella prevista per la pensione di vecchiaia.

Inoltre la RITA è cumulabile con altre forme di pensione anticipate, per esempio l’opzione donna, tranne ovviamente la pensione di vecchiaia.

Come viene calcolata la rendita?

La RITA viene calcolata sull’intera posizione accumulata presso il fondo pensione al momento della richiesta, salvo si scelga di convertire in rendita temporanea solo una parte, lasciando la parte residua in gestione presso il fondo.

L’ammontare della RITA, quindi, dipende principalmente dal capitale accumulato nel fondo pensione e dal numero di anni in cui viene percepita fino al pensionamento di vecchiaia, entro il limite massimo previsto di 5 o 10 anni. Da verificare caso per caso, inoltre, i costi (eventuali) applicati dal fondo pensione.

Quali sono i costi?

- la rendita anticipata e’ assoggettata alla ritenuta a titolo d’imposta con l’aliquota del 15 per cento

- viene ridotta di 0,30 punti percentuali per ogni anno eccedente il quindicesimo anno di partecipazione alle forme pensionistiche complementari

- con un limite massimo di riduzione di 6 punti percentuali.

- se la data di iscrizione alla forma di previdenza complementare è anteriore al 1º gennaio 2007, gli anni di iscrizione prima del 2007 sono computati fino a un massimo di quindici.

L’anzianità contributiva integrativa continua a essere affidata ai regolamenti di ciascun Fondo .

Il percettore della rendita anticipata ha facoltà di non avvalersi di questa tassazione sostitutiva indicandolo espressamente nella dichiarazione dei redditi; in tal caso la rendita anticipata è assoggettata a tassazione ordinaria.

Cosa può fare l’aderente alla Rita?

Mentre viene percepita la RITA l’aderente può sempre:

- revocare la scelta fatta e interrompere l’erogazione della RITA

- trasferire il capitale accumulato ad un’altra forma pensionistica integrativa che però comporta la revoca automatica dell’erogazione della RITA

- richiedere delle anticipazioni o il riscatto totale o parziale della posizione maturata non utilizzata per la RITA

- continuare a contribuire al fondo pensione risparmiando grazie alla deducibilità fiscale ed i versamenti successivi vanno a costituire un nuovo capitale separato, o si aggiungono a quello parziale non convertito in RITA, per la successiva pensione integrativa

Inoltre, valgono le stesse tutele previste per la pensione integrativa.

Pignorabilità nel limite di 1/5

La RITA è tutelata al pari della pensione pubblica e della pensione integrativa: è pignorabile nel limite di 1/5 delle somme che eccedono il cosiddetto “minimo vitale” ritenuto necessario per il sostentamento.

Protezione dei propri cari

In caso di prematura scomparsa dell’iscritto nel corso di percezione della RITA, il capitale residuo, che corrisponde alle rate non ancora erogate, è riscattata dagli eredi o dagli altri beneficiari.

Articolo a cura di: Bassi Mattia.

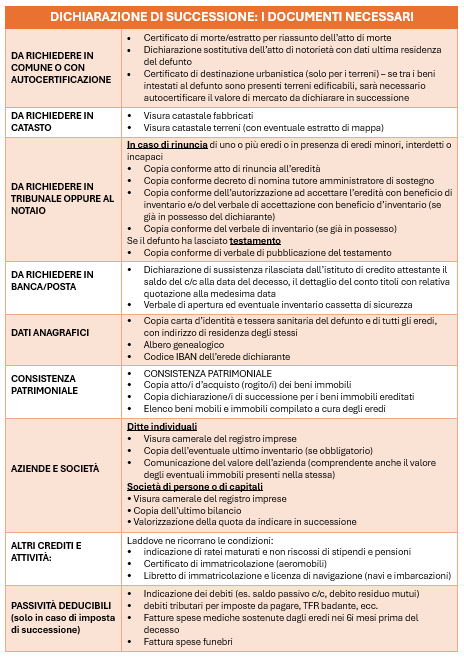

DICHIARAZIONE DI SUCCESSIONE – ADEMPIMENTI E NOVITA’ DALL’1/1/2025

Nel diritto civile italiano la Dichiarazione di successione è un atto che, in presenza di determinate condizioni e requisiti, deve essere presentato dagli eredi e/o legatari di un deceduto all’Agenzia delle Entrate. Il D.lgs. 346/1990 stabilisce che la Dichiarazione di successione, esclusi i casi di esonero, deve essere presentata entro 12 mesi dalla data di morte. La Dichiarazione di Successione è legittima quando gli eredi succedono al defunto in forza di legge, testamentaria quando i beni sono devoluti a seguito di volontà scritta (testamento) del de cuius. La Dichiarazione di Successione, ed altre eventuali dichiarazioni o comunicazioni correlate, sono obbligatorie per legge; l’eventuale omissione di tale adempimento è sanzionabile.

CHI DEVE PRESENTARE LA DICHIARAZIONE?

Sono obbligati a presentare la Dichiarazione di Successione:

- gli eredi, i chiamati all’eredità e i legatari (purché non abbiano espressamente rinunciato o, non essendo nel possesso dei beni ereditari, abbiano richiesto la nomina di un curatore dell’eredità, prima del termine di presentazione della dichiarazione) o i loro rappresentanti legali;

- gli immessi nel possesso dei beni, in caso di assenza del defunto o di dichiarazione di morte presunta;

- gli amministratori dell’eredità, i curatori delle eredità giacenti, e gli esecutori testamentari;

- i trustee.

Anche se più persone sono obbligate alla presentazione della dichiarazione, è sufficiente presentarne una sola, quindi un solo modello valido per tutti.

CASI DI ESONERO

Non è obbligatorio presentare la dichiarazione se si verificano entrambe le seguenti condizioni:

- l’eredità è devoluta al coniuge e ai parenti in linea retta del defunto;

- l’attivo ereditario ha un valore non superiore a 100.000 euro e non comprende beni immobili o diritti reali immobiliari.

EVENTUALI ADEMPIMENTI CORRELATI

Contestualmente alla presentazione della dichiarazione di successione viene rilasciata, in formato elettronico, la relativa attestazione, documento necessario ad esempio per ottenere lo sblocco dei conti (il cartaceo può essere richiesto presso gli Uffici dell’Agenzia delle Entrate).

In presenza di immobili nell’asse ereditario, con la successione viene presentata in automatico la voltura catastale. L’erede che non opta per la voltura automatica dovrà inoltrare domanda di voltura degli immobili presso i competenti uffici provinciali territorio (ex Catasto).

COME SI PRESENTA LA DICHIARAZIONE

La Dichiarazione di Successione può essere presentata esclusivamente in via telematica

- direttamente dal contribuente tramite i servizi telematici dell’Agenzia delle Entrate oppure

- tramite un intermediario abilitato (Caf/professionista).

La successione si apre nel luogo dell’ultimo domicilio del defunto.

LE IMPOSTE DA VERSARE

Le imposte ipocatastali

In sede di presentazione della Dichiarazione di Successione, in presenza nell’attivo ereditario di beni immobili è obbligatorio pagare le imposte ipotecaria, catastale, di bollo, la tassa ipotecaria e i tributi speciali. Questi vengono autoliquidati e versati tramite addebito sul conto corrente dell’erede dichiarante (o dell’intermediario), il cui codice Iban deve essere indicato nella dichiarazione. Le imposte ipotecaria e catastale, che colpiscono i beni immobili sono calcolate, rispettivamente nella misura del 2% e dell’1% del valore degli immobili (con un minimo di euro 200 per ciascuna imposta).

La L. 342/2000 ha esteso le agevolazioni “prima casa” anche per gli atti di successione e donazione: pertanto gli eredi in sede di liquidazione delle imposte ipocatastali, previa verifica di precise condizioni e requisiti, possono versare tali imposte in misura forfettaria.

L’imposta di successione

In aggiunta alle imposte ipocatastali e relative tasse e tributi, potrebbe essere dovuta anche l’imposta di successione, applicata sull’attivo dei beni ereditati; l’obbligo meno di pagamento di tale imposta dipende dalla situazione che si verifica al momento del decesso.

Ove dovuta, l’imposta è calcolata secondo le seguenti modalità:

- Coniugi e parenti in linea retta – 4%. Quota esente da imposta di successione per eredi in linea retta e coniuge euro 1.000.000

- Altri parenti fino al 4° grado, affini in linea retta ed affini in linea collaterale fino al 3° grado – 6%. Quota esente da imposta di successione per fratelli e sorelle euro 100.000

- Altri soggetti 8%.

Inoltre, la quota esente da imposta di successione per portatori di handicap grave è pari a euro 1.500.000,00 (non cumulabile con le esenzioni precedenti). L’imposta di successione, ove dovuta, viene liquidata direttamente dall’Agenzia delle Entrate sulla base della dichiarazione presentata.

IMPOSTA DI SUCCESSIONE: COSA CAMBIA DALL’1/1/2025

In attuazione della riforma fiscale e della relativa Legge delega, il D.lgs. 139/2024 ha apportato importanti modifiche in tema di imposta di successione, imposta di registro, imposta di bollo ed altre imposte indirette diverse dall’IVA, al fine di semplificare la disciplina di detti tributi.

A decorrere dall’1/1/2025 i soggetti obbligato al pagamento dovranno autoliquidare l’imposta di successione nel termine di 90 giorni dalla scadenza di presentazione della Dichiarazione di Successione (anche se questa fosse presentata tardivamente), e in ogni caso prima della notifica dell’accertamento d’ufficio.

L’Agenzia delle Entrante provvederà a verificare la regolarità dell’autoliquidazione, emettendo apposito avviso di liquidazione (da notificarsi entro 2 anni dalla data di presentazione della dichiarazione) ove l’imposta versata non risulti congrua. Rimane la possibilità di dilazionare il pagamento, in misura non inferiore al 20% della somma dovuta entro i 90 giorni dal termine di presentazione della Dichiarazione di Successione; il rimanente può essere rateizzato in massimo 8 rate trimestrali, o 12 per importi superiori a 20.000 euro.

Ai fini della determinazione dell’imposta di successione, rimangono in vigore le franchigie nei confronti dei parenti più stretti (1.000.000 di euro a favore di coniuge e parenti in linea retta, 100.000 a favore di fratelli e sorelle). Nei confronti degli altri soggetti invece non si applicherà alcuna franchigia, e varranno le aliquote del 6% (altri parenti fino al 4° grado, affini in linea retta e in linea collaterale fino al 3° grado) e dell’8% (altri soggetti).

LE ALTRE NOVITA’ LEGISLATIVE

Il D.lgs. 139/2024 ha inoltre previsto:

- l’applicazione dell’imposta di successione anche ai trasferimenti derivanti da trust e altri vincoli di destinazione (al momento del trasferimento dei beni e dei diritti a favore dei beneficiari);

- l’autoliquidazione dell’imposta di registro da parte dei soggetti obbligati al pagamento;

- la modifica della disciplina delle rendite vitalizie e di usufrutto;

- la modifica della disciplina riguardante l’assolvimento dell’imposta di bollo;

- la modifica della disciplina avente ad oggetto l’aggiornamento delle intestazioni catastali: in caso di diritti di usufrutto, uso e abitazione non sarà più necessario presentare una domanda di voltura, ma l’aggiornamento dei dati catastali sarà effettuato d’ufficio direttamente dall’Agenzia delle Entrate.

Viene infine prevista la possibilità di implementare nuove modalità per il versamento delle imposte, con successivo provvedimento del direttore dell’Agenzia delle Entrate.

LA RINUNCIA ALL’EREDITA’

Il patrimonio ereditario, che viene devoluto agli eredi e/o legatari attraverso la Dichiarazione di Successione può presentare beni in attivo (mobili e immobili ad es. abitazioni, denaro, ecc. ma anche titoli, quote e azioni possedute dal defunto) e beni in passivo (debiti eventualmente presenti, spese mediche in caso di cure sostenute negli ultimi sei mesi, spese funebri).

Nel momento in cui si eredita un patrimonio, di qualsiasi natura esso sia, si ereditano sia le parti in attivo che quelle in passivo. Una volta accettata l’eredità non si può poi rifiutare.

Va detto tuttavia che un’eredità si può anche non accettare, ovvero rifiutare. La rinuncia all’eredità, quando effettuata, è complessiva, senza condizioni, e interessa sia i beni in attivo che i beni in passivo; un erede può rinunciare alla propria quota di eredità in favore degli altri, ove la devoluzione coinvolga più soggetti.

La rinuncia all’eredità deve essere presentata da tutti i chiamati all’eredità, capaci di intendere e volere (in presenza di minori o interdetti è necessaria l’autorizzazione del Giudice tutelare) entro 10 anni, se il chiamato all’eredità non è nel possesso dei beni ereditari; 3 mesi, prorogabili di altri 3 mesi, se il chiamato all’eredità è nel possesso dei beni). La rinuncia è un atto personale che può essere presentata ad un Notaio o a un cancelliere del Tribunale del circondario in cui si è aperta la successione.

Articolo a cura di Lorenzo Venturoli

Studio Dott.ssa Forlani Marika

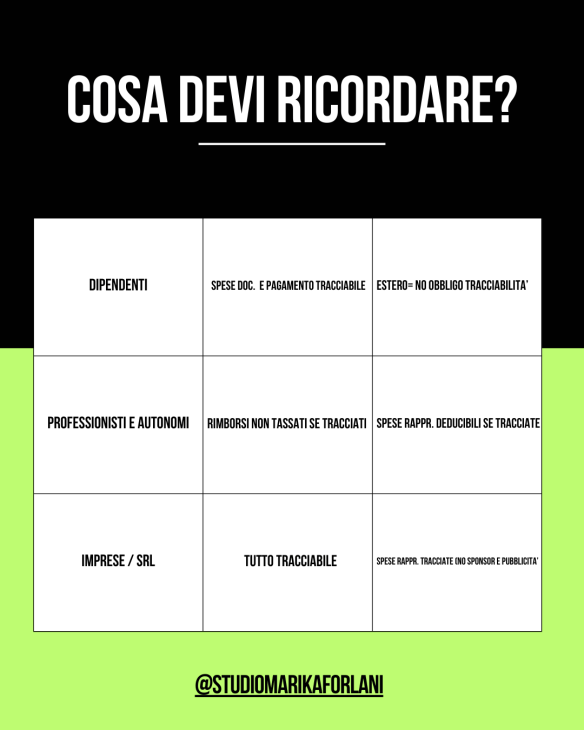

SPESE DI TRASFERTA DAL 2025

NOVITA’ DAL 2025:

LE SPESE DI TRASFERTA E DI RAPPRESENTANZA SARANNO DEDUCIBILI SOLO SE TRACCIATE (art. 10 del Disegno di Legge di Bilancio 2025 -comma 5 dell’art. 51 del T.U.I.R).

OBBLIGATORIETA’

Dal 2025 sarà obbligatorio sostenere in modo tracciabile le spese di trasferta e di rappresentanza, al fine di ottenere la deduzione fiscale. Con “tracciabile” si intende, ad esempio, metodi di pagamento come bonifici, carte di credito etc..

LA MANCATA OSSERVANZA DI QUESTA NORMA COMPORTERA’:

- Impossibilità di usufruire della deduzione fiscale del relativo costo sostenuto;

- Tassazione in busta paga per chi chiede il rimborso di spese sostenute in contanti.

IL COMMA 5 DELL’ ART. 51 DEL T.U.IR.

modifica la disciplina dei rimborsi per le spese di vitto e alloggio e di quelle sostenute per il trasporto e viaggio effettuato con vettori diversi da quelli pubblici di linea di cui all’art. 1 della Legge n. 21/1992 ovvero taxi o noleggio con conducente (cd. NCC). Tali rimborsi non concorreranno a formare reddito da lavoro dipendente se sostenuti in contanti e le aziende dovranno verificare ed eventualmente integrare le modalità di documentazione dei pagamenti effettuati dai loro dipendenti/collaboratori. Al momento devono ancora essere chiarite ed ufficializzate le modalità di documentazione dei pagamenti tracciati effettuati dal dipendente/collaboratore (ipotesi copia fotografica degli scontrini rilasciati ai dipendenti).

DEDUZIONE FISCALE = NO CONTANTE !!!

Tale normativa ha come intento quello di ridurre l’evasione fiscale e aumentare la trasparenza delle operazioni finanziarie.

CONSIGLI UTILI

(In caso di approvazione finale della normativa, prevista per il 01/01/2025)

1. Condivisione con i dipendenti e i collaboratori dei nuovi obblighi normativi;

2. Adeguamento delle procedure interne per assicurare l’utilizzo di strumenti di pagamento tracciati;

3. Implementazione di un adeguato sistema di archiviazione dei giustificativi relativi alle spese sostenute e dei pagamenti effettuati.

Articolo a cura di Del Bello Nicola

SALDO IMU 2024 – CALCOLO E NOVITA’

Come di consuetudine è fissata al 16 dicembre la scadenza per il pagamento della seconda rata (saldo) dell’Imposta Municipale Unica (IMU). Con il versamento del saldo i contribuenti dovranno verificare eventuali variazioni delle aliquote precedentemente deliberate dai Comuni per i quali è dovuta l’imposta, in modo da procedere correttamente con il calcolo dell’IMU dovuta.

Si ricorda che per essere valide le nuove aliquote devono essere pubblicate nel Portale del Federalismo Fiscale entro il 28 ottobre 2024.

CHI DEVE VERSARE L’IMU?

Soggetti passivi del tributo sono i contribuenti titolari di

- diritti di proprietà

- o altri diritti reali di godimento (usufrutto, uso, abitazione, enfiteusi, superficie)

su fabbricati (abitazioni, comprese quelle di lusso, seconde case, immobili commerciali) e terreni (aree edificabili, terreni agricoli non montani ai sensi della Circolare 9 MEF del 14/6/1993) ubicati nel territorio italiano. L’imposta è dovuta inoltre dai concessionari di aree demaniali e dai locatari di immobili in leasing.

COME SI CALCOLA IL SALDO IMU 2024?

Per gli immobili iscritti in catasto la base imponibile è costituita dal valore che si ottiene:

- attraverso la rivalutazione del 5% della rendita catastale vigente al 1° gennaio dell’anno di imposizione (per i fabbricati) ovvero

- attraverso la rivalutazione del 25% del reddito dominicale vigente al 1° gennaio dell’anno di imposizione (per i terreni)

- applicando i moltiplicatori previsti dal comma 745 della Legge di Bilancio 2020.

A tale valore, rapportato alla quota effettiva di proprietà o altro diritto reale in capo al contribuente, si applica la corrispondente aliquota deliberata dal Comune in ragione dell’effettivo utilizzo dell’immobile.

COME VERSARE L’IMPOSTA

Il pagamento dell’IMU può avvenire tramite

- Modello F24 (ordinario o semplificato), indicando i codici tributo specifici

3912: abitazioni principali di lusso (categorie A/1, A/8, A/9)

3913: fabbricati rurali strumentali

3914: terreni agricoli

3916: aree edificabili

3918: altri fabbricati

3925/3930: immobili categoria D (quota Stato/Comune).

- Bollettino postale;

- PagoPA.

Ogni comproprietario deve versare autonomamente la quota di propria competenza.

Ogni Comune ha facoltà di stabilire l’importo minimo al di sotto del quale il tributo non è dovuto. In mancanza di delibera, l’importo minimo è fissato ad euro 12,00.

LE ALIQUOTE IMU 2024

In sintesi, le aliquote da applicarsi al saldo IMU 2024 sono le seguenti:

- ordinaria (immobili diversi dall’abitazione principale e altri immobili): 0,86%, con possibilità per i Comuni di aumentarla fino all’1,06% o ridurla fino all’azzeramento.

- ridotta: 0,5% per abitazioni principali di lusso e pertinenze (i Comuni in questo caso possono aumentarla fino allo 0,6% o eventualmente azzerarla).

Dal 2025 è prevista una riforma delle aliquote IMU, che prevede l’introduzione di un sistema semplificato per la gestione delle stesse.

ESENZIONE IMU PER ABITAZIONE PRINCIPALE

L’IMU non è dovuta:

- per l’abitazione principale, salvo che per i fabbricati rientranti nelle categorie catastali A/1, A/8 e A/9 (cosiddette “abitazioni di lusso”);

- per le pertinenze classificate esclusivamente nelle categorie catastali C/2, C/6 e C/7, nella misura massima di un’unità pertinenziale per ciascuna delle categorie catastali indicate, anche se iscritte in catasto unitamente all’unità ad uso abitativo

Per abitazione principale si intende l’immobile “iscritto o iscrivibile nel catasto edilizio urbano come unica unità immobiliare, nel quale il possessore e i componenti del nucleo familiare dimorano abitualmente e risiedono anagraficamente” (art. 1 comma 741, lett. B, L. 160/2019).

La Corte costituzionale, con sentenza n. 209 del 13/10/2022 ha di fatto reso necessaria la ri-definizione del concetto di abitazione principale da cui dipende l’esenzione IMU: stando alla menzionata sentenza da un punto di vista pratico dimora abituale e residenza anagrafica consentono l’esenzione IMU per l’abitazione principale a prescindere dalla dimora e residenza dell’altro coniuge.

Si intuisce come, a differenza del requisito della residenza, riscontrabile in anagrafe comunale, sia più “sfuggente” verificare la sussistenza del requisito della dimora abituale…Quanti contribuenti, ad esempio, hanno stabilito la mera residenza, e non la dimora effettiva, in una “seconda casa” per non dover pagare l’IMU? In tal senso, come precisa la stessa Corte, i Comuni hanno la facoltà di fare le opportune verifiche incrociando i consumi di energia elettrica, servizi idrici e gas relativi agli immobili ubicati nel proprio territorio.

Il mutato orientamento giurisprudenziale comporta, in termini pratici, che due coniugi, entrambi proprietari ciascuno di un’abitazione non di lusso e relative pertinenze in due diversi Comuni (oppure nello stesso Comune) che, per ragioni diverse, hanno stabilito la propria residenza anagrafica e dimora abituale nell’immobile di loro proprietà, possono godere, con riferimento al proprio immobile, dell’esenzione IMU per abitazione principale. In caso di comproprietà, l’esenzione vale limitatamente alla quota dell’immobile in capo al coniuge che ha stabilito la propria residenza/dimora abituale.

“Assimilazioni” all’abitazione principale (art. 1, comma 741 lett. C da n. 1 a n. 5, L. 160/2019)

- unità immobiliari appartenenti alle cooperative edilizie a proprietà indivisa adibite ad abitazione principale e relative pertinenze dei soci assegnatari;

- unità immobiliari appartenenti alle cooperative edilizie a proprietà indivisa destinate a studenti universitari soci assegnatari (anche se non residenti nelle medesime unità);

- fabbricati di civile abitazione destinati ad alloggi sociali (ex DM 22/4/2008);

- la casa familiare assegnata al genitore affidatario dei figli con provvedimento del giudice (diritto di abitazione ai soli fini dell’applicazione dell’imposta);

- un’unica immobiliare, posseduta e non concessa in locazione dal personale in servizio permanente appartenente alle Forze armate e alle Forze di polizia ad ordinamento militare e da quello dipendente delle Forze di polizia ad ordinamento civile, nonché dal personale del Corpo nazionale dei vigili del fuoco e dal personale appartenente alla carriera prefettizia per il quale non sono richieste le condizioni di dimora abituale e della residenza anagrafica.

Ciascun Comune può stabilire di assimilare all’abitazione principale l’unità immobiliare posseduta da soggetti anziani e disabili che acquisiscono la residenza in istituti di ricovero o istituti sanitari a seguito di ricovero permanente, a condizione che la stessa non risulti locata.

CASISTICHE DI RIDUZIONE DELL’IMPOSTA

L’art. 1, comma 747 della L. 160/2019 stabilisce che la base imponibile dell’IMU è ridotta del 50% nei seguenti casi:

- per i fabbricati di interesse storico o artistico (art. 10 del codice di cui al D.lgs. 42/2004);

- per i fabbricati dichiarati inagibili o inabitabili(certificati dal competente Ufficio Tecnico Comunale o autocertificati mediante dichiarazione sostitutiva)e di fatto non utilizzati, limitatamente al periodo dell’anno durante il quale sussistono dette condizioni.

- per le abitazioni non di lusso, concesse in comodato dal soggetto passivo ai parenti in linea retta entro il primo grado che le utilizzano come abitazione principale, a condizione

- che il contratto sia registrato e

- che il comodante possieda una sola abitazione in Italia e risieda anagraficamente nonché dimori abitualmente nello stesso comune in cui è situato l’immobile concesso in comodato;

il beneficio si applica anche nel caso in cui il comodante, oltre all’immobile concesso in comodato, possieda nello stesso comune un altro immobile, non di lusso, adibito a propria abitazione principale. Il beneficio di cui alla presente lettera si estende, in caso di morte del comodatario, al coniuge di quest’ultimo in presenza di figli minori.

In tema di riduzioni, occorre inoltre citare quanto stabilito dall’art. 1 , comma 48, L. 178/2020, secondo il quale a partire dall’anno 2021 per una sola unità immobiliare a uso abitativo, non locata o data in comodato d’uso, posseduta in Italia a titolo di proprietà o usufrutto da soggetti non residenti nel territorio dello Stato che siano titolari di pensione maturata in regime di convenzione internazionale con l’Italia, residenti in uno Stato di assicurazione diverso dall’Italia, l’IMU è applicata nella misura della metà. Limitatamente all’anno 2022, la misura dell’IMU è ridotta al 37,5 per cento.

L’art. 1, comma 760 della L. 160/2019 stabilisce infine che per le abitazioni locate a canone concordato ai sensi della L. 431/1998, l’imposta, determinata applicando l’aliquota stabilita dal comune ai sensi del comma 754, è ridotta al 75%.

Articolo a cura di Lorenzo Venturoli

Studio Dott.ssa Forlani Marika

DDL BILANCIO 2025: LE MISURE A SOSTEGNO DI LAVORATORI E FAMIGLIE

Il testo del disegno di legge di bilancio 2025, presento dal Governo il 23/10/2024, e attualmente nell’iter di discussione parlamentare propone di attuare misure specifiche, in taluni casi strutturali, a sostegno di lavoratori e famiglie.

LA RIFORMA IRPEF

Il Decreto conferma le seguenti aliquote per scaglioni da applicare, a decorrere dal 2025, per il calcolo dell’imposta lorda sul reddito delle persone fisiche:

- fino a 28000 euro, 23%;

- oltre 28000 euro e fino a 50000 euro, 35%;

- oltre 50000 euro, 43%,

con modifiche al calcolo delle detrazioni per i redditi da lavoro dipendente.

LE MISURE FISCALI PER I LAVORATORI

Incentivi per i lavoratori a basso reddito. Per i titolari di reddito di lavoro dipendente (esclusi i percettori di redditi da pensione) che hanno un reddito complessivo non superiore a 20000 euro, il decreto stabilisce l’erogazione di una somma, che non concorre alla formazione del reddito, determinata applicando al reddito di lavoro dipendente del contribuente (rapportato all’intero anno), la seguente percentuale:

- 7,1%, se il reddito di lavoro dipendente non è superiore a 8500 euro;

- 5,3%, se il reddito di lavoro dipendente è superiore a 8500 euro ma non a 15000 euro;

- 4,8%, se il reddito di lavoro dipendente è superiore a 15000 euro.

Taglio del cuneo fiscale per i lavoratori dipendenti. Per i percettori di redditi da lavoro dipendente non superiore a 20.000 euro è riconosciuta una somma, che non concorre alla formazione del reddito, calcolata in percentuale decrescente per scaglioni al crescere del reddito. Per i redditi da lavoro dipendente compresi tra 20000 e 40000 euro è riconosciuto contributo fisso nella misura di 1000 euro per redditi fino a 32000 euro, che si riduce progressivamente per redditi superiori a 32000 euro e fino a 40000 euro, soglia oltre la quale il contributo si azzera.

Incentivi assunzioni. La bozza del DDL Bilancio dispone una la proroga dell’incentivo fiscale alle nuove assunzioni di personale dipendente al periodo d’imposta successivo a quello in corso al 31 dicembre 2024 ed ai successivi due.

MISURE A SOSTEGNO DELLE FAMIGLIE

Bonus natalità. Al fine di incentivare la natalità e contribuire alle spese per il suo sostegno, il Decreto stabilisce che per ogni figlio nato o adottato dal 1° gennaio 2025 è riconosciuto un importo “una tantum” nella misura di 1000 euro, erogato nel mese successivo al mese di nascita o adozione. Il bonus è corrisposto per i figli di:

- cittadini italiani o di uno Stato membro dell’Unione europea, o loro familiari, titolari del diritto di soggiorno o del diritto di soggiorno permanente,

- ovvero di cittadini di uno Stato non appartenente all’Unione europea in possesso del permesso di soggiorno UE per soggiornanti di lungo periodo o titolari di permesso unico di lavoro autorizzati a svolgere un’attività lavorativa per un periodo superiore a sei mesi o titolari di permesso di soggiorno per motivi di ricerca autorizzati a soggiornare in Italia per un periodo superiore a sei mesi,

residenti in Italia e a condizione che il nucleo familiare del genitore richiedente abbia un valore di ISEE non superiore a 40000 euro (al netto dell’assegno unico e universale per i figli a carico).

Il beneficio è riconosciuto dall’INPS su domanda.

Congedi parentali. Il DDL Bilancio prevede un incremento dell’indennità all’80% della retribuzione per un mese aggiuntivo fino ai sei anni di età del bambino:

- riguarda i lavoratori dipendenti e si applica a periodi entro il sesto anno di vita del bambino o entro il sesto anno dall’ingresso in famiglia nel caso di adozioni o affidamenti.

- l’indennità per congedo parentale è elevata all’80% della retribuzione per un massimo di due mesi, in alternativa ai genitori, successivamente a un primo mese già previsto.

Articolo a cura di Lorenzo Venturoli

Studio Dott.ssa Forlani Marika